全球疫情持续发酵中走过了2020年上半年,受此影响,上半年TV面板出货表现萎缩明显,是过去三年同期历史规模的新低。疫情的发展节奏牵动面板上半年的供需表现及价格走势,也加速推动了面板行业格局的调整。与此同时,在细分市场上,大尺寸化趋势继续前行,8K市场表现亮眼,LCD面板相关新技术方兴未艾。站在2020年下半场起点,在疫情新常态和行业主动性策略调整影响下,市场火热异常,让2020年TV面板的全年表现也更令人值得期待。

出货规模萎缩明显,陆韩厂商表现两极化

2020年上半年LCD TV面板出货总体呈现萎缩,根据数据显示,上半年全球液晶电视面板出货规模达到1.27亿台,较去年同期大幅减少9.8%;面积上,受大尺寸化趋势拉动,降幅远低于数量基准,出货面积约7560万平万米,同比减少2.3%。从供应角度来看,出货规模的大幅萎缩原因来自三个方面:第一,受疫情影响,上半年新增产能释放受阻,供应规模不及预期;第二,韩厂加快退出TV面板市场,部分产线稼动大幅降低;第三,面板厂商将更多产能释放给盈利性更好的应用,进一步挤压了TV产能规模。

正如上文提到面板厂的策略调整,值得注意的是,2020年上半年TV面板供应规模在经历过去多年高速增长的阶段之后,出现大幅减少的趋势,这其中也反应出面板厂的调整策略也更加趋于理性。根据数据显示,2020年上半年LCD TV面板供应面积同比下降7.4%,预计2020年全年TV面板的供应面积也将首次迎来负增长。

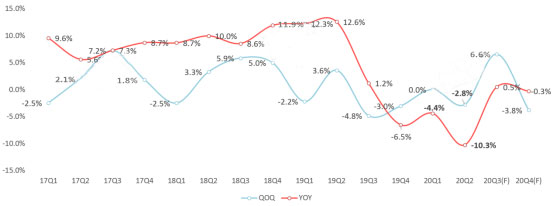

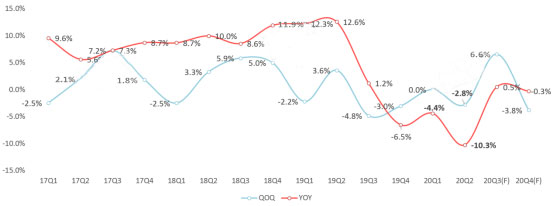

2017~2020年LCD TV面板面积供应季度同比增速趋势(单位:%)

2017~2020年LCD TV面板面积供应季度同比增速趋势(单位:%)

分区域来看,2020年上半年陆厂中国大陆面板厂表现强势,而韩国厂商的策略退出必然带来的是市场份额的快速收缩。受益于产能增长和韩厂退出因素的影响,中国大陆面板厂出货数量在全球市场份额达到55.5%,出货面积市场份额59%,同比分别增长9.3%和11.9%;韩国厂商则全面收缩,数量及面积份额分别较去年同期的28.3%和28.5%下降至18.8%和19.9%;中国台湾地区出货规模则保持相对稳定,但市场份额有所提升。

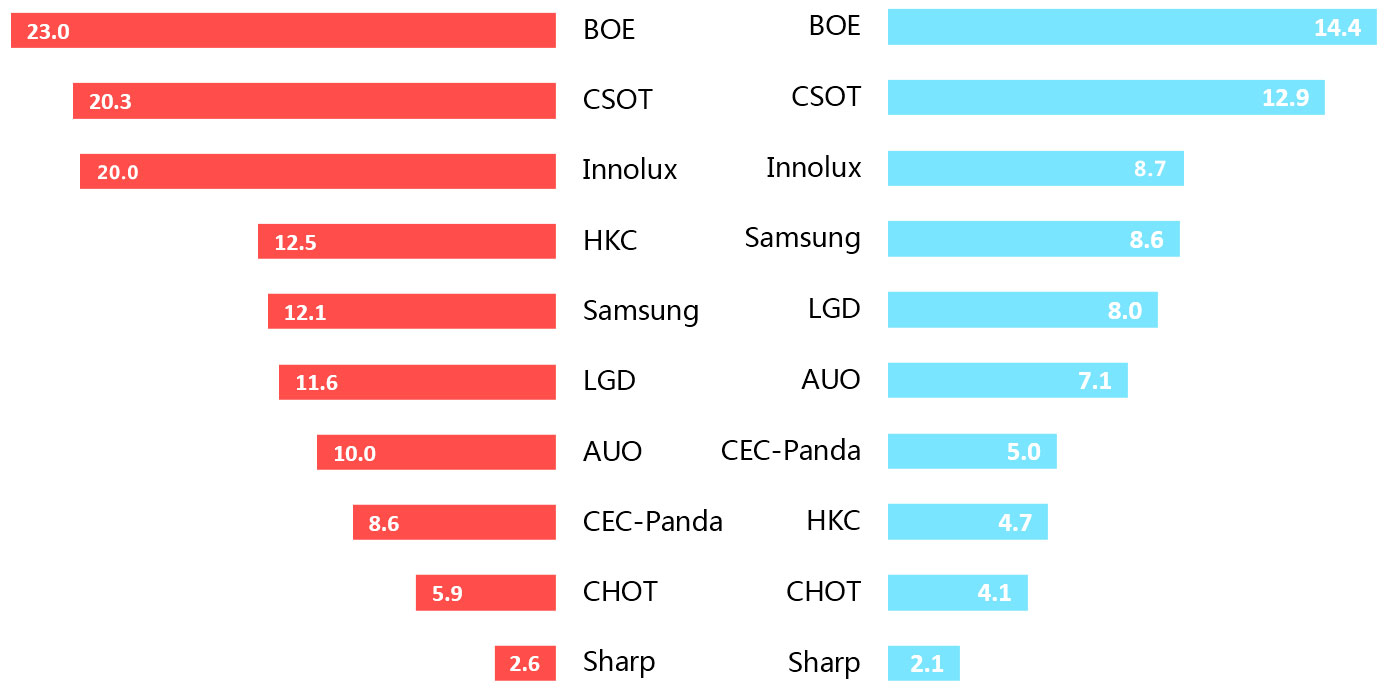

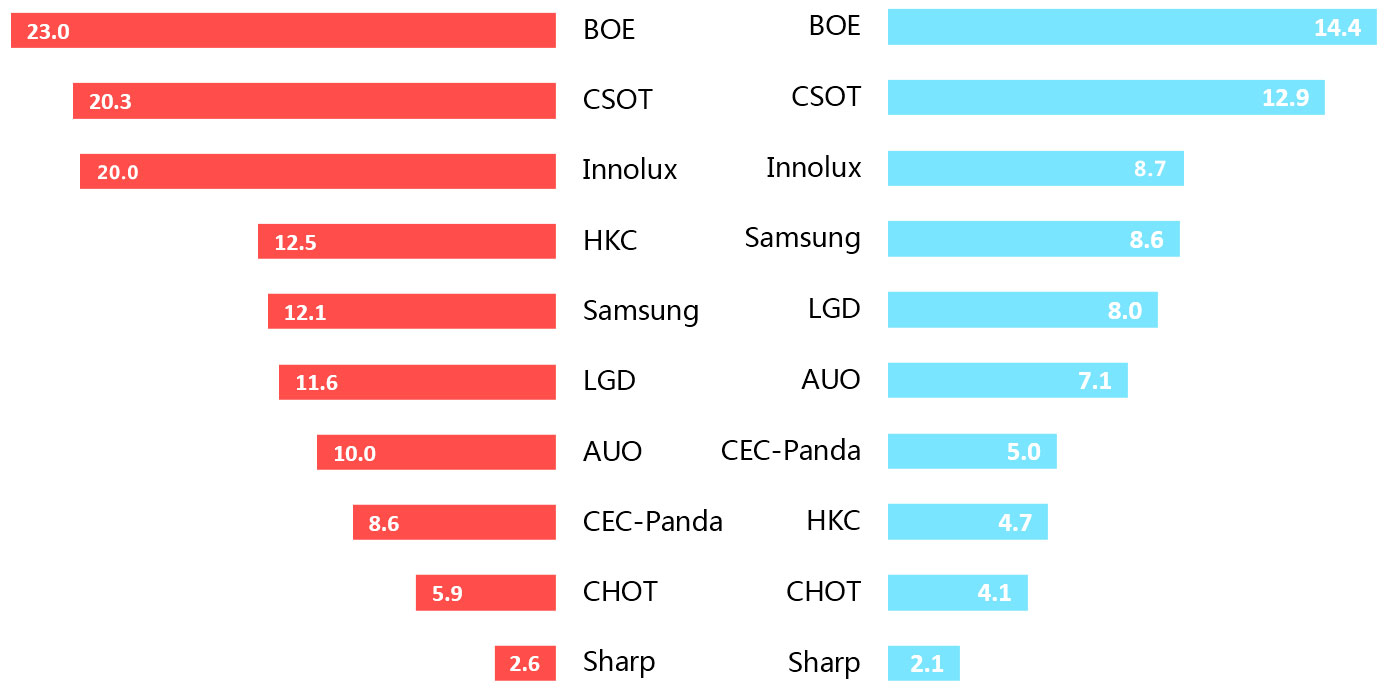

2019&2020年上半年全球液晶电视面板出货数量、面积排名(单位:百万台、百万平米)

分厂商来看,

京东方(BOE)继续保持行业第一的位置。上半年出货数量2300万台,同比减少16.5%,数量减少主要受G8.5 32"产出规模大幅收缩影响之外,TV产能重心也逐渐转向G10.5;另一方面, 受益于G10.5产能保持满产稼动,上半年出货面积1440万平米,同比保持增长2.3%,尺寸别来看,43"、65"、75"保持行业规模第一。另外,受疫情影响,武汉产线爬坡速度放缓,预计下半年在市场需求利好拉动下将快速释放产能。

TCL华星(CSOT)出货数量排名保持第二位。TV出货规模数量面积均呈现正增长,尤其出货面积大增42.9%,跃居面积排名第二。除55"继续保持供应第一之外,32”出货量也攀升第一;G10.5 保持满产稼动,产品种类布局丰富, 8K TV面板也开始量产供货。

群创(Innolux)整体保持稳定,坚持差异化产品路线确保主力客户合作稳定,出货规模同比微幅下跌,其中23.6"和58"规模收缩明显;另外,在超大尺寸上,随着韩厂退出,82"出货规模增长明显。

三星显示(SDC)上半年出货规模持续下降,面积排名跌至第四,数量排名第五,同比下降近三成。韩国地区产线持续收缩TV产能,产品主要聚焦大尺寸及部分高端市场产品。尺寸结构来看,除65及以上尺寸以外,其他中小尺寸出货均呈现不同程度的减少。

LG显示(LGD)也处于产能投片大幅减少过程中,出货排名面积第五,数量第六;出货规模几近腰斩,目前主要以韩国地区的G7.5以及广州的G8.5为主向主力客户继续供应;另外,LGD广州OLED产线进入量产阶段,未来OLED出货有望进一步提升。

友达(AUO)出货排名同样呈现回落态势,面积排名跌至第六,主要受其TV产能转移至其他应用导致规模大幅减少;从尺寸别来看,55"及以上大尺寸出货保持稳定,其中85"出货增速最为明显。

其他厂商,包括惠科(HKC)、中电熊猫(CEC-Panda)在内,原计划上半年的扩产计划均被疫情影响推迟,随着二季度内地疫情得到有效控制之后,各面板厂商产能陆续恢复正常,整体出货数量和面积双增长,尤其是惠科表现最为亮眼;夏普(Sharp)广州G10.5二季度进入量产,同时,在上半年恢复了与国际品牌的合作,出货规模也相应有所提升。

高分辨率和大尺寸逆势飞扬

2020年上半年,尽管出货规模大幅下滑,但大尺寸趋势继续保持前行,高分辨率产品表现也同样可圈可点。

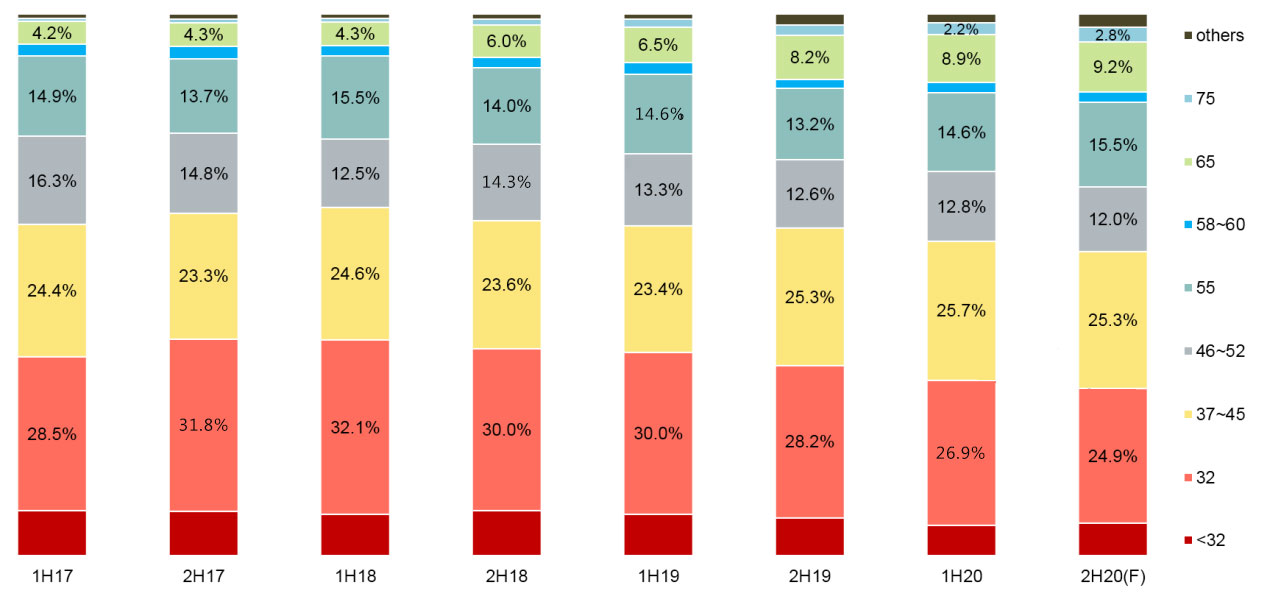

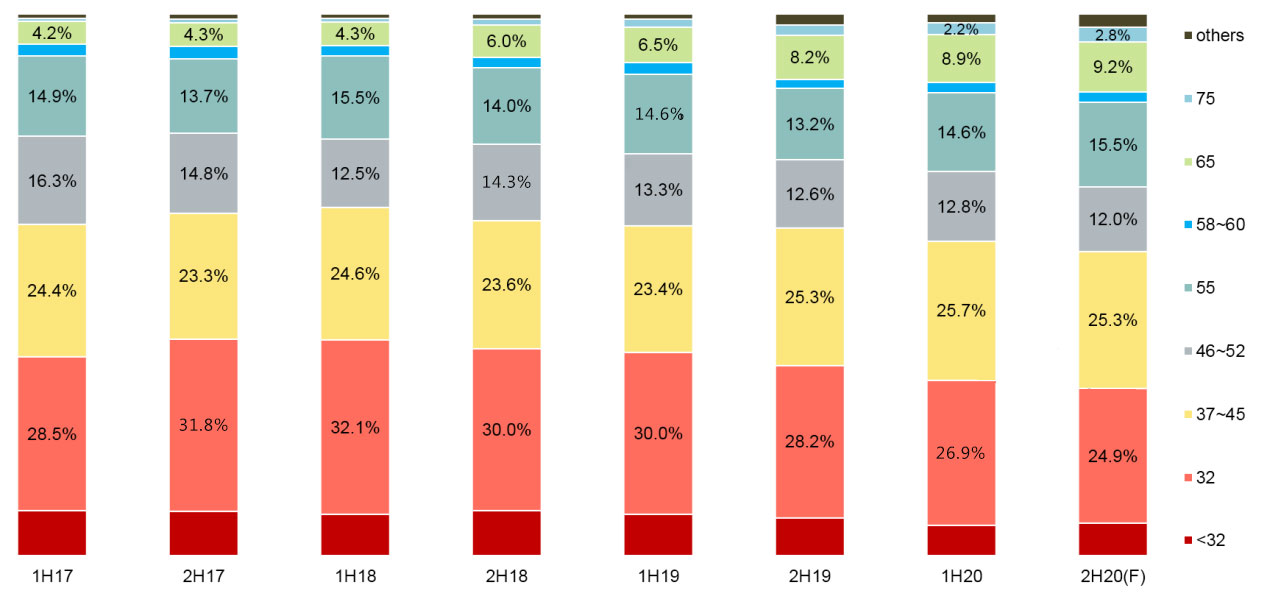

2017~2020年LCD TV面板出货尺寸占比趋势(单位:%)

大尺寸化继续保持正向增长,其中值得关注的是55"在供应链风险刺激下,出货占比快速攀升;65"及以上大尺寸同样保持良好的增长态势;中尺寸段50"的替代效应逐步显现,但50"供应增长速度不及49"减少速度,短期增长乏力;以32"为主的小尺寸占比快速下降。

高分辨率市场需求表现也同样令人惊喜,2020年上半年随着大陆面板厂商加入8K供应的行列,产品类型及种类更加丰富,规模增长表现良好。根据数据显示,2020上半年8K LCD TV面板出货规模同比增长66%。从8K的尺寸结构来看,未来65"、75"以及85"或将成为8K主力军。

2019~2020年8K LCD TV面板出货占比(单位:%)

面板价格“N“型反转,“调结构,控产能”力挽颓势

面板价格“N“型反转,“调结构,控产能”力挽颓势

上半年随着疫情从国内向全球蔓延的过程,TV面板市场供需状况也几经跌宕。而价格在供需变化中经历“N”字型的震荡;除了全球终端需求表现震荡的影响外,面板厂商也不再采取激进的低价竞争策略,而是更加积极主动地通过调整产品结构和控制稼动率来控制供应规模。随着面板行业格局的调整,未来如何实现更好的获利必将是绝大多数行业从业者的核心诉求。

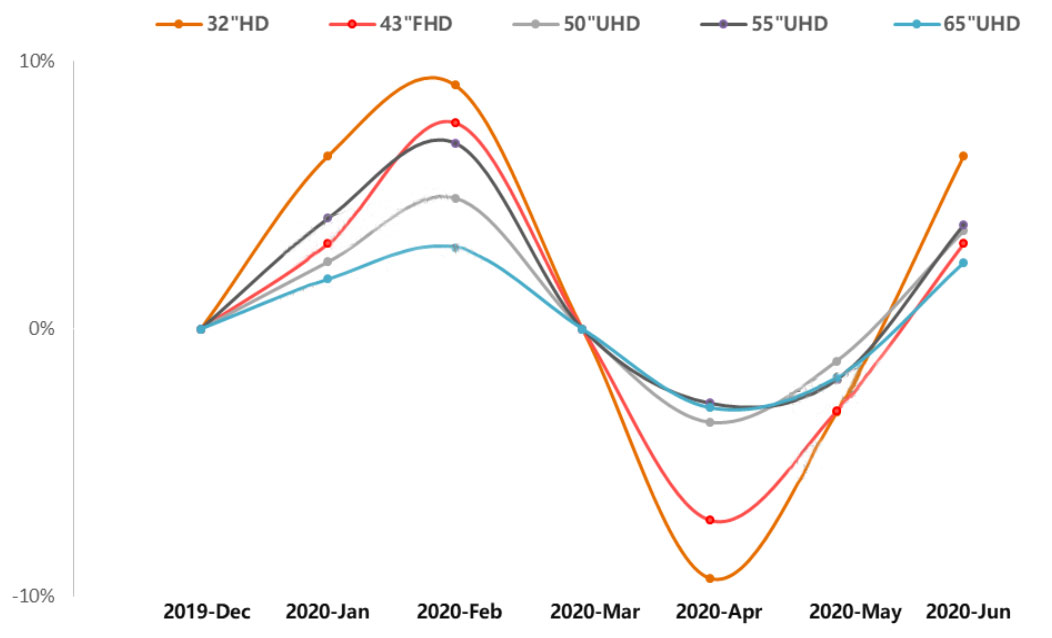

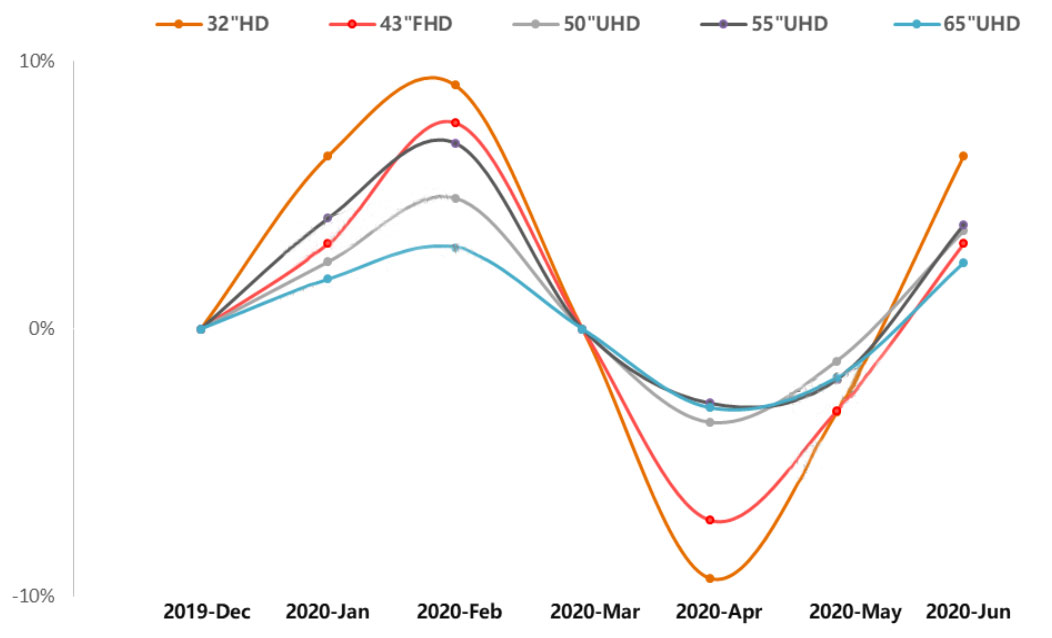

2020年1~6月TV主力面板尺寸环比涨跌趋势(单位:%)

下半年规模恢复明显,全年跌幅小于预期

下半年规模恢复明显,全年跌幅小于预期

随着海外市场的社会环境恢复以及经济刺激措施的实施,以及供应格局变化的影响,2020年下半年市场呈现一片火热景象,终端销售预期积极,面板备货计划持续增加。根据预测,2020年全年面板出货将有望恢复至2.6亿片,同比跌幅收窄至8.3%,出货面积跌幅为1.3%。在下半年的强力需求拉动下,全年TV面板整体供需关系将趋于平衡,预测全年TV面板面积供需比有望回落至5.7%。

Monitor 面板方面:

Monitor 面板方面:

“6.18“大促中,中国独立显示器的销售规模同比积极增长,“信创“项目将从三季度开始快速进行,商用市场将逐步恢复,预计三季度中国大陆显示器市场需求同比增长;全球角度来看,北美需求向好,消费品牌在三季度的战略中相对活跃,为旺季促销积极准备;供应方面,三季度面板厂对显示器面板产能规划积极,但Notebook和TV需求高涨,LCD大尺寸面板产能总体供应紧张。

根据调查数据,Monitor面板七月份模组价格总体持平,Open cell价格迎来上涨;因TV需求旺盛,TV面板价格8月份持续上涨,预期8月份Monitor面板价格维持涨幅。

主要尺寸分析如下:

1、21.5",因供应减少,国内商用需求恢复,模组供需紧张加剧,预计7月价格上涨0.5美金,8月份价格持续上涨。Open cell价格,7月、8月均上涨0.5美金。

2、23.8",预计7月、8月模组均价持平。Open cell价格7月、8月均价上涨0.8美金。

3、27",预计7月8月模组价格持平。

Notebook 面板方面:

三季度品牌的采购策略非常积极,教育机及Ultrabook需求旺盛;消费市场逐步复苏,进一步拉动终端需求;另外品牌担心疫情再次爆发,开始积极囤货准备。

Notebook面板价格继续稳中上涨,三季度涨幅扩大。

1、低端TN产品在Chromebook需求下,持续供不应求,预计7月均价持续上涨0.3美金左右,8月份均价维持上涨幅度。

2、主流IPS产品价格,7月迎来约0.2美金的小幅上涨,8月份均价维持上涨。